În timp ce o familie care s-a împrumutat în euro în 2008 plătește astăzi cu 216 lei mai mult pe lună decât în urmă cu șapte ani, altă familie care s-a împrumutat în dolari achită mai mult cu 514 lei pe lună decât în 2008. Situația este dezastruoasă și pentru persoanele care și-au cumpărat apartamente cu credite în franci elvețieni. Acele persoane plătesc astăzi rate lunare mai mari cu 884 de lei, deci în creștere cu aproape 100% față de anul în care și-au cumpărat casa. Urmăriți mai jos o analiză comparativă efectuată de GdS.

Cursul de schimb leu-franc elvețian din ultimele zile a generat creșteri ale valorii ratelor bancare ce trebuie achitate lună de lună de către persoanele împrumutate în această valută. Într-o singură zi, francul s-a apreciat atât de mult încât oamenii plătesc la bancă chiar și cu câteva sute de lei în plus față de luna anterioară. O craioveancă are din 2008 un credit de 55.000 de franci elvețieni, contractat pe 15 ani. Inițial, femeia plătea o rată de 1.270 de lei, luna trecută a achitat 2.180 de lei, iar luna aceasta, după aprecierea neașteptată a francului, ea a lăsat la bancă 2.547 de lei.

Dar nici cursurile leu-dolar și leu-euro nu sunt în favoarea împrumutaților. Astfel, în ultimele zile, toate persoanele care au rate scadente la creditele în valută achită mai mult decât de obicei la bănci, pentru că scot mai mulți lei din buzunar, ca urmare a deprecierii acestei monede în fața valutelor enumerate anterior.

Care este costul unui credit de 150.000 de lei

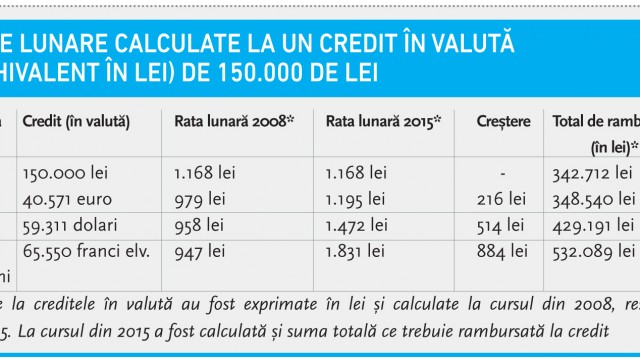

GdS a efectuat o analiză care arată cât plătesc românii către bănci acum și cât plăteau în 2008, înainte de izbucnirea crizei, când perioada de creditare era în plin „boom“, iar toată lumea se împrumuta haotic, indiferent de venituri. Calculul GdS arată ce rate plăteau atunci doljenii împrumutați în diverse valute și cât achită acești oameni acum, după șapte ani de la momentul în care s-au împrumutat. Pentru acuratețea calculului am considerat că în ianuarie 2008 un apartament cu trei camere din Craiova costa 150.000 de lei. Familiile ipotetice s-au împrumutat 40.571 de euro, 59.311 dolari, respectiv 65.550 de franci elvețieni, iar conversia din lei în valute s-a făcut la cursul BNR de atunci, valabil pe 19 ianuarie 2008. Presupunem că toți cei care s-au împrumutat în lei și în valute au accesat creditul pe 25 de ani, au rate lunare fixe și au dat un avans de 10%, iar simularea ratelor bancare a fost efectuată la aceeași bancă.

Cât plătește o familie împrumutată în lei

Cine a contractat în 2008 un credit ipotecar sau imobiliar în lei, în valoare de 150.000 de lei, ar fi avut o rată de cel puțin 1.168 de lei, în condițiile de creditare explicate mai sus. La vremea respectivă, creditele în lei erau foarte scumpe și aveau dobânzi anuale de 11-12% sau chiar de 14%. Calculul ratei bancare de atunci este făcut la o dobândă minimă percepută de bancă. Acea persoană împrumutată, deși poate a făcut eforturi în 2008 să achite băncii 1.168 de lei pe lună, tot aceeași sumă o are de achitat și astăzi către instituția de credit. La finalul creditului, persoana respectivă ar achita băncii rată, plus dobândă de 342.712 lei, în total, potrivit calculelor simulatorului de credite al unei bănci din Craiova.

Iată valoarea ratelor bancare la un credit în euro

Cea mai mare parte a creditelor ipotecare sau imobiliare din România acordate în perioada dinainte de criză a fost contractată în euro. O familie care a dorit să-și cumpere același tip de apartament cu trei camere care costa 150.000 de lei a trebuit să ia din bancă 40.571 de euro, calculat la cursul oficial de atunci, valabil pentru 19 ianuarie 2008, de 3,6972 lei pentru un euro. La acel curs, familia plătea o rată lunară de 264 de euro, adică de 979 de lei. Aceeași rată de 264 de euro face acum, în 2015, la cursul valabil pentru 19 ianuarie 2015, 1.195 de lei. Deci, la aceeași rată exprimată în euro, persoana sau familia împrumutată achită băncii în 2015 cu 216 lei mai mult decât în urmă cu șapte ani, din cauza devalorizării leului în timp, în raport cu euro.

La finalul creditului, familia care a luat împrumut în euro ar urma să achite băncii 77.291 de euro, adică 348.540 de lei, calculat la cursul valabil pentru ieri, 19 ianuarie.

Rate mari și pentru cei cu credite în dolari

Tot în prima lună a anului 2008, o familie care dorea să-și cumpere același credit ipotecar, dar exprimat în dolari, ar fi împrumutat din bancă 59.311 dolari. Rata lunară ar fi fost de 379 de dolari. La vremea respectivă, împrumutatul mergea la bancă și scotea din buzunar 958 de lei, pentru a-și achita rata. La cursul de acum, din 2015, aceeași persoană achită la bancă 1.472 de lei, dacă am calcula dolarul la cursul BNR valabil ieri.

Situație alarmantă pentru cei împrumutați în franci elvețieni

Aprecierea colosală a francului elvețian față de euro și față de leu din ultimele zile a făcut ca panica să se instaleze și mai mult în rândul persoanelor care au credite în această valută exotică. Multora dintre ei le-au crescut ratele bancare lunare și cu 100% față de anul în care au contractat creditul de la bancă. Iată calculul GdS. Familia care și-a cumpărat în 2008 apartamentul pe care a dat 150.000 de lei s-a împrumutat 65.550 de franci elvețieni pe 25 de ani. Rata bancară a fost de 414 franci elvețieni pe lună, ceea ce la cursul BNR de atunci însemna 947 de lei pe lună și părea una dintre cele mai bune oferte bancare. Dar nimeni nu le-a vorbit împrumutaților despre volatilitatea excesivă a francului elvețian pe piața valutară, ci toți bancherii încurajau împrumuturile în această valută.

Cine a avut o rată scadentă ieri către bancă a achitat cu câteva sute de lei mai mult decât luna trecută, respectiv sume duble față de anul în care a contractat creditul. Așadar, la cursul BNR de ieri, persoana sau familia împrumutată în franci a avut de plată la bancă o rată exprimată în lei de 1.831 de lei, aproape dublu față de luna ianuarie 2008.

Cine câștigă din aprecierea valutelor în raport cu leul?

Din calcule reiese că, la cursurile actuale, cei cu credite în valute vor plăti mai mult către bănci decât cei care s-au împrumutat în moneda națională. Recordul este deținut tot de franci. Creditul pe 25 de ani în această valută ar costa, în total, aproximativ 532.089 de lei (calculul e făcut la cursul de acum), în timp ce casa a costat 150.000 de lei.

Și, totuși, euro a avut o oarecare stabilitate în timp, iar ani buni, persoanele împrumutate în euro care au avut prin contract de achitat rată și dobândă fixe au plătit mai puțini bani băncii decât dacă ar fi contractat atunci creditul în lei. Însă, în acest moment, euro este apreciat față de leu, iar oamenii împrumutați în această valută plătesc sume mai mari către bănci.

Din toată această apreciere câștigă băncile, care, pentru valuta acordată în urmă cu opt ani împrumutaților, încasează rate mai mari chiar și cu 100% decât atunci. Mai mult, o persoană împrumutată în franci elvețieni, când merge să-și plătească rata, cumpără francul la prețul afișat de bancă, și nu la cursul BNR. Astfel, ieri-dimineață, mai multe bănci afișau că vând francii elvețieni cu sume între 4,53 și 4,58 lei, deși cursul de referință al BNR stabilit vineri și valabil luni a fost de 4,42 lei pentru un franc. Deci, băncile mai câștigă și din această diferență de curs.

Ieri, francul elvețian s-a mai apreciat față de leu. BNR a afișat un curs de referință de 4,4716 lei pentru un franc elvețian, cu aproximativ cinci bani mai mare decât cel din ziua precedentă.

Directiva UE care prevede conversia creditelor în moneda națională

Există o directivă a Parlamentului Europei și a Comisiei Europene, emisă în 2014 (Directiva 2014/17/EC), care nu se poate pune în aplicare decât din martie 2016 și nu se poate aplica și creditelor acordate retroactiv, după cum a scris avocatul Gheorghe Pipera pe contul său de Facebook. El a precizat anul trecut cum se poate rezolva problema volatilității excesive a francilor elvețieni: „Spre exemplu, directiva dispune că, dacă se observă o creștere a cursului la care se efectuează schimbul valutar cu cel puțin 20% față de momentul inițial, ceea ce s-ar traduce într-o creștere a cuantumului total plătibil de consumator, atunci banca are obligația să îl avertizeze de urgență pe consumator, în scris și în mod clar, și să îi prezinte dreptul de a efectua conversia într-o monedă alternativă sau alte metode de reducere a riscului de schimb valutar la care a fost expus. Avertizarea trebuie făcută de bancă, de urgență, și nu la patru luni și în nici un caz la patru ani de la apariția riscului“.

În Galați, un client a dat banca în judecată, cerând reconversia creditului din franci în lei, la cursul de schimb din momentul acordării creditului, plus o marjă de 20%. El a câștigat în fața băncii, dar sentința nu e definitivă și irevocabilă, ci a fost atacată de bancă.

UE și-a găsit vinovații de situația creditelor în valute volatile

Tot despre Directiva respectivă europeană din 2014 vorbește și un avocat din Craiova, Carmen Popa, care ne-a transmis la redacție un punct de vedere, citând din expunerea de motive ce au stat la baza Directivei, arătând către cei responsabili de situația creditelor în valuta volatilă: „(…) Se afirmă la paragraful 4 următoarele: «S-au identificat o serie de probleme pe piețele ipotecare din Uniune legate de practicile iresponsabile de împrumut și de posibilitățile participanților la piață, inclusiv ale intermediarilor de credite și ale instituțiilor non-bancare de a avea un comportament iresponsabil. Printre acestea se numără probleme legate de credite într-o monedă străină pe care consumatorii le-au contractat în acea monedă pentru a profita de rata dobânzii avantajoasă oferită, însă fără să dețină informații adecvate despre riscul ratei de schimb valutar pe care îl implică aceste împrumuturi sau o înțelegere a acestuia»“.